Цифровая валюта центрального банка (CBDC) – это форма национальной валюты, которая представляет финансовые активы в полностью цифровом варианте и обладает свойствами криптоактивов.

Цифровые валюты выпускаются только центральными банками и приравниваются к фиатным деньгам (в соотношении 1 к 1). Это отличает их от стейблкоинов (криптовалют, привязанных к фиатным деньгам, чаще всего к доллару 💸: USDT, USDC, DAI и др.), которые обеспечиваются сторонними организациями и являются более рисковыми активами. Курс стейблкоинов к фиатной (национальной) валюте не только подвержен незначительным колебаниям, но и может окончательно и бесповоротно рухнуть (пример: крах алгоритмического стейблкоина UST в мае 2022).

При этом важно понимать, что цифровые валюты центральных банков привязаны к курсу национальной валюты (он тоже может быть подвержен колебаниям), выпускаются и регулируются государством 🏦.

Прямо сейчас проходят пилотные тестирования и исследования цифровых валют в десятках центральных банков по всему миру. В чём преимущества цифровых валют по сравнению с привычными формами фиатных денег (наличных и безналичных) и как их внедрение поможет участникам финансового рынка?

🇰🇿 Рассмотрим некоторые из них на примере цифрового тенге, пилотный проект внедрения которого сейчас проводит Национальный банк Казахстана.

💻 Цифровой тенге обладает одним из главных свойств криптоактивов: возможностью программирования. Как интернет и появление цифровых сервисов (поиска, анализа данных и коммуникации) изменило нашу жизнь в последние десятилетия, так и автоматизация взаимодействия с финансами повлияет на нас в будущем.

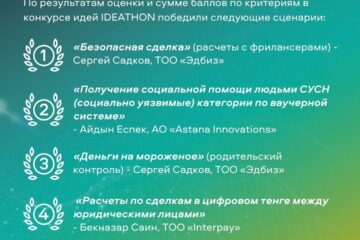

Для этого цифровой тенге обладает возможностью создания смарт-контрактов: специальных программ, которые помогут создавать инструменты для автоматизация финансов. Примеры таких программ: безопасная сделка, передача денег в долг, «маркировка» денежных средств для целевого использования, «финансовая подушка» и многие другие.

📌 Безопасная сделка — инструмент, которые помогает защитить расчеты между участниками: покупатель бронирует товар или услугу, а продавец получает деньги, только когда покупатель подтвердил, что с товаром все в порядке.

📌 Передача цифровых тенге в долг тоже может быть автоматизирована: долг может списываться с кошелька заёмщика автоматически по достижению определённого срока.

📌 «Маркировка» денежных средств для целевого использования может широко применяться как для госконтрактов и отслеживания нецелевого расходования средств, так и в повседневной жизни: для того, чтобы родитель мог выделить деньги ребёнку и быть уверенным, что он потратит их в магазине продуктов или кафе, а не отдаст мошенникам.

📌 «Финансовая подушка» – специальная программа, которая поможет откладывать средства с каждой поступившей транзакции для формирования личной финансовой подушки и которые можно снимать только через определённое время или при наступлении определённых событий (например, с подписью другого участника, члена семьи или по «цифровой» доверенности).

Таких сценариев могут быть десятки: некоторые из них реализованы в традиционном финтехе банками или сторонними организациями, другие с помощью криптовалют (смарт-контрактами и с использованием DAO – децентрализованных организаций).

Минусы традиционных организаций (например, банков): они по факту контролируют ваши финансы и могут при желании их заблокировать (или просто разориться), за свои услуги они берут большие комиссии и всегда есть опасность утечки персональных данных. С криптовалютами другая проблема: очень высокий порог входа (разобраться с покупкой и использованием криптоактивов непросто), высокая волатильность и риски потери средств в результате хакерских атак.

Цифровые валюты центральных банков с возможностью программирования, к которым относится цифровой тенге, выглядят очень перспективными с точки зрения финансовых инструментов для массового использования. С одной стороны, они будут взаимодействовать с классическими финансовыми институтами (в основе – национальная валюта, которой пользуются все участники рынка внутри страны), с другой – дадут все возможности ускорения и удешевления транзакций за счёт автоматизации.

0 комментариев